科技联接 · 伙伴共生 · 做有温度的保险

《中国数字经济白皮书》显示,2020年我国数字经济规模达到39.2万亿元,较上年增加3.3万亿元,占GDP比重38.6%,数字经济已成为当前最具活力、最具创新力、辐射最广泛的经济形态,也成为国民经济的核心增长极之一。数字经济给我国经济社会带来巨大发展动力的同时,也带来了新的安全挑战。此前,周鸿祎表示,随着数字化脚步的不断推进,未来整个世界都将架构在软件之上,网络基础设施将变得更加复杂,漏洞无所不在、攻击面无限扩大、脆弱性前所未有。数据安全也就成为了数字时代需要面临的最大问题。

21世纪经济报道记者肖夏 重庆报道

市场的热情只持续了一天。

在8月最后一个交易日大涨后,白酒板块再度转跌,9月2日大跌4%,3日回涨1%。

在此之前,白酒上市公司半年报已经全部出炉。21世纪经济报道记者统计注意到,21家白酒上市公司中,15家上半年收入依然是正增长,其中11家保持了两位数增长。

对比其他跌跌不休的消费企业,白酒股的业绩依然能打。

但增长的故事,市场越来越不买单了。截至9月3日,白酒股今年至少都出现两位数跌幅,最多的股价跌去了六成。

尽管上半年众多酒企保持了两位数甚至20%以上的增长,投资者依然是拿着放大镜找问题:二季度增长是不是明显慢了?增长是靠挤合同负债实现的?费用增长是不是更快?是不是以低价产品换增长?

从数据来看,虽然多数白酒股还在增长,但已显出颓势。

一方面是业绩分化,不少酒企上半年明显倒退,保持增长的酒企也有所降速,龙头也出现增收不增利;另一方面,毛利率、合同负债、销售费用等指标都在传递不算积极的信号。

有机构就分析认为,由于二季度以来整体消费形势急转直下,市场对白酒进入下行通道的预期已经形成,酒企辛苦达成的短期业绩,对于估值和股价已经不再有强支撑作用。

在这样的背景下,不少酒企选择淡季降速,一些还提出了分红承诺,从高增长转向稳预期。

增长降速 压不动货了

如果说去年只是行业深度调整期的开篇,今年周期的威力已经完全显现。

21家白酒上市公司中,上半年营收、盈利双增长的有15家,营收或盈利出现下滑的有6家,整体呈现“头部继续增长,腰部业绩分化,尾部显著下滑”的格局。

同样是白酒生意,走势大相径庭。

古井贡酒、今世缘、迎驾贡酒依旧保持20%以上的增长,其中古井贡酒归母净利润同比增长28.5%,而上海贵酒、皇台酒业、酒鬼酒、舍得酒业业绩同比下滑超过三成,其中上海贵酒营收同比大跌77%、归母净利润同比大跌近245%。

即便是保持增长的酒企,也在降速。

五大头部白酒中,贵州茅台、洋河股份、山西汾酒、泸州老窖相比前一年增速都出现放缓。区域酒企中,口子窖、老白干酒、金徽酒增速也不及往年。

15家营收、盈利双增长的酒企中,增收不增利的有4家,分别是贵州茅台、泸州老窖、洋河股份、今世缘。此外,天佑德酒营收虽然保持了近15%的增长,其归母净利润则是同比下滑超过17%。

压货也确实压不动了。作为业绩“蓄水池”的合同负债,上半年普遍出现下滑。

21世纪经济报道记者梳理注意到,21家白酒上市公司中,半数以上酒企的合同负债均有不同程度的下滑,下滑最多的甚至超过70%。

还有9家酒企的合同负债保持增长,不过多数涨幅并不大,只有龙头的五粮液、贵州茅台增长最为显著。

(21记者根据财报整理)

(21记者根据财报整理)

合同负债说明经销商的信心。多数酒企合同负债下滑,这意味着接下来的中秋国庆旺季,行业整体回暖的盛况不一定能出现了。

知趣咨询总经理蔡学飞认为,行业存量挤压趋势愈发明显,此消彼长的替代式增长成为主流,酒业整体分化趋势不断加深。

近期电商促销的中秋促销已经拉开,提前给酒企加压。有券商分析师就对21世纪经济报道指出,今年中秋白酒最大的价格扰动因素依然是电商价格。

花钱换增长更难了

即便酒企能保持增长,需要的投入也更多了。

21世纪经济报道梳理注意到,21家白酒上市公司中,今年上半年只有顺鑫农业、老白干酒、酒鬼酒、上海贵酒、青海春天5家的销售费用是下滑的,其中酒鬼酒、上海贵酒是因为白酒收入大幅下滑,顺鑫农业有剥离了地产业务的特殊因素。

其他16家酒企中,9家的销售费用增长快于营收增速,包括贵州茅台、五粮液、洋河股份等头部酒企。

(21记者根据财报整理)

(21记者根据财报整理)

根本原因在于消费情绪下行,消费者更情愿缩减消费、降档消费,而非增加开支。

“在当前的环境下,增加市场费用、增加渠道促销力度来做业绩,导致各大酒企的渠道成本水涨船高,最终彼此抵消,不利于行业可持续发展。”武汉京魁科技董事长、酒业评论人肖竹青对21世纪经济报道记者说。

这也导致今年白酒行业出现了另一个现象:很多酒企反而是低价产品增长更快。

2016年来的这一轮周期,大部分酒企都采取了提价策略,一方面提高业绩,一方面拉升品牌定位。但由于价格倒挂逐渐常态化,这一发展路径遭遇了挑战。

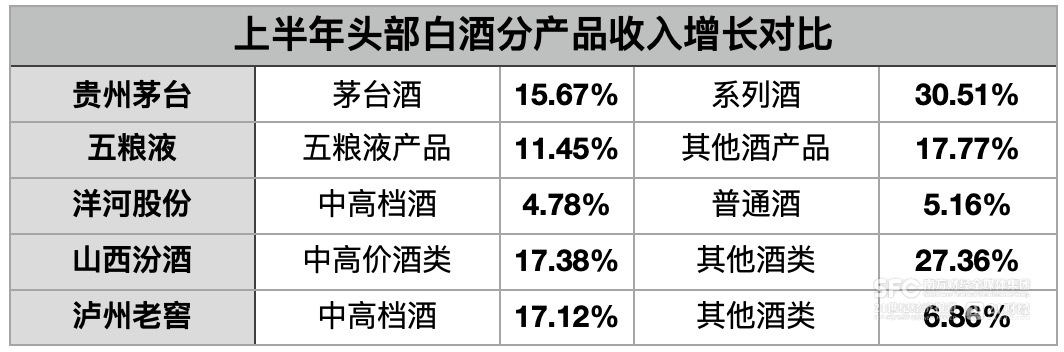

五大白酒中,贵州茅台、五粮液、洋河股份、山西汾酒上半年都出现系列酒/普通产品增长快于主品牌/中高档产品的情况。

(21记者根据财报整理)

(21记者根据财报整理)

头部酒企尚且如此,其他酒企情况可想而知。

上半年,口子窖的低档白酒产品收入同比增长51%,高档白酒产品收入同比增长7%。伊力特上半年高、中、低档次产品收入增速依次递减。水井坊的中档产品收入同比增长12.8%、高档产品同比增长6.1%。酒鬼酒三大品牌中,上半年唯一增长的是湘泉系列。

肖竹青向21世纪经济报道记者表示,很多酒企为迎合消费降级、消费紧缩,都开发了降档降价的新产品,通过新产品招商带来业绩增长。

只有少数抓住当地市场消费升级的区域酒企例外。

上半年,古井贡酒的年份原浆系列,今世缘和老白干酒100元以上的产品,金徽酒300元以上的产品以及迎驾贡酒以洞藏系列为主的中高档产品,增长都比各自其他产品系列更快。

拼增长不如提回报

面对降速、缩水,不少酒企称这是主动管理的结果。

半年报发布后,泸州老窖管理层在与投资者交流时表示,二季度是主动调整经营节奏,以降低渠道库存。

山西汾酒同样在半年报后与机构交流时表示,今年二季度数据并不体现实际需求,是公司对不同产品整体调控的结果,目的是让青花系列调整好状态迎接中秋旺季。

针对外界关注的合同负债下滑,今世缘酒业董事长、总经理顾祥悦在业绩说明会上回应,在厂家预收货款难以取得比商家更好的利用效率与效益的情况下,今世缘不再要求经销商在正常订单以外预交货款。

此前已经有酒企率先采用主动降速的策略。

水井坊是从2022年四季度到2023年上半年主动降库存,去年业绩也因此大幅下滑,但去年下半年恢复增长后,今年上半年同比实现了两位数增长。

头部酒企中,五粮液今年对大单品第八代五粮液采取控量,也换来了比同行更稳定的酒价和股价。

这也是近期一些机构向酒企主张的策略:既然艰难维持增速也不能提升估值、市值,不如主动调整速度,释放渠道压力和自身风险。

但与此同时,酒企也需要通过提升回报、保底回报引导投资者的预期,吸引增量资金来支撑市值管理。

随着分红率提升,白酒股的股息率正在逐渐成为吸引投资者的新卖点。比如洋河股份承诺三年每年保底分红70亿元、分红率不低于70%。在一些投资者看来,买入相当于持有一份高息债券。

已经有酒企接受了这种投资逻辑的转变。 某头部酒企管理层此前与股东交流时就表示,现在不是高增长的时代。

但习惯了左侧交易的投资者们,最近还在卖出白酒。他们的担忧在于:就算分红提升了,未来没了增长,又该怎么办?

对于更长周期的趋势,当前还未必有答案。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 按天配资平台