周二(10月29日)亚市早盘证券配资网站 ,现货黄金窄幅震荡,目前交投于2741.80美元/盎司附近。金价连创纪录的涨势在周一得到喘息,因为美国国债收益率升高,美元持坚,而投资者则在等待本周将公布的一系列重磅美国经济数据和风险事件,以寻找有关美联储利率前景的线索,但美国大选的不确定性和地缘局势担忧仍给金价提供避险支撑。

10年期国债收益率 周一升至三个月高点。美元指数有望创下2022年4月以来的最佳月度表现,也使得黄金对海外买家的吸引力下降。

"我认为2800美元的目标本周肯定可以实现,"道明证券大宗商品策略师Daniel Ghali说:"我们的预期是,大选实际上阻碍了卖盘活动的欲望,因此任何买盘活动的催化剂都可能产生更大的影响。"

随着 11 月 5 日美国大选的临近,副总统哈里斯和前总统特朗普为赢得一些竞争更激烈的州的选举,正陷入激战中。

市场还在等待本周的一系列数据,包括周三的ADP就业数据、美国三季度GDP数据、周四的美国个人消费支出数据和周五的就业报告。

本交易日将出炉美国美国9月JOLTs职位空缺数据,投资者需要重点关注。

伊朗表示不会放弃回应以色列"侵略"的权利

伊朗外交部发言人巴加埃28日在记者会上表示,伊朗不会放弃回应以色列对其领土"侵略"的权利。

巴加埃指出,回应以色列的袭击是伊朗政府的权利和责任。根据国际法规定,任何遭受侵略和被非法武力打击的国家都有这种权利。无论磋商和谈判结果如何,伊朗都将"坚决地以适当方式"回应以色列,这将由国家武装部队和有关当局决定。

巴加埃还说,美国的无限支持让以色列有恃无恐,继续在西亚地区犯下"罪行"。他呼吁美国官员停止向以色列提供武器、情报和政治支持,而不是让其他国家保持克制。

以色列国防军26日说,以军完成对伊朗多个地区军事目标的"精准和定点打击"。伊朗军方同日表示,伊军成功防御以色列袭击,以军行动造成的"损失有限"。

美元指数迎来 2022 年以来最大单月涨幅

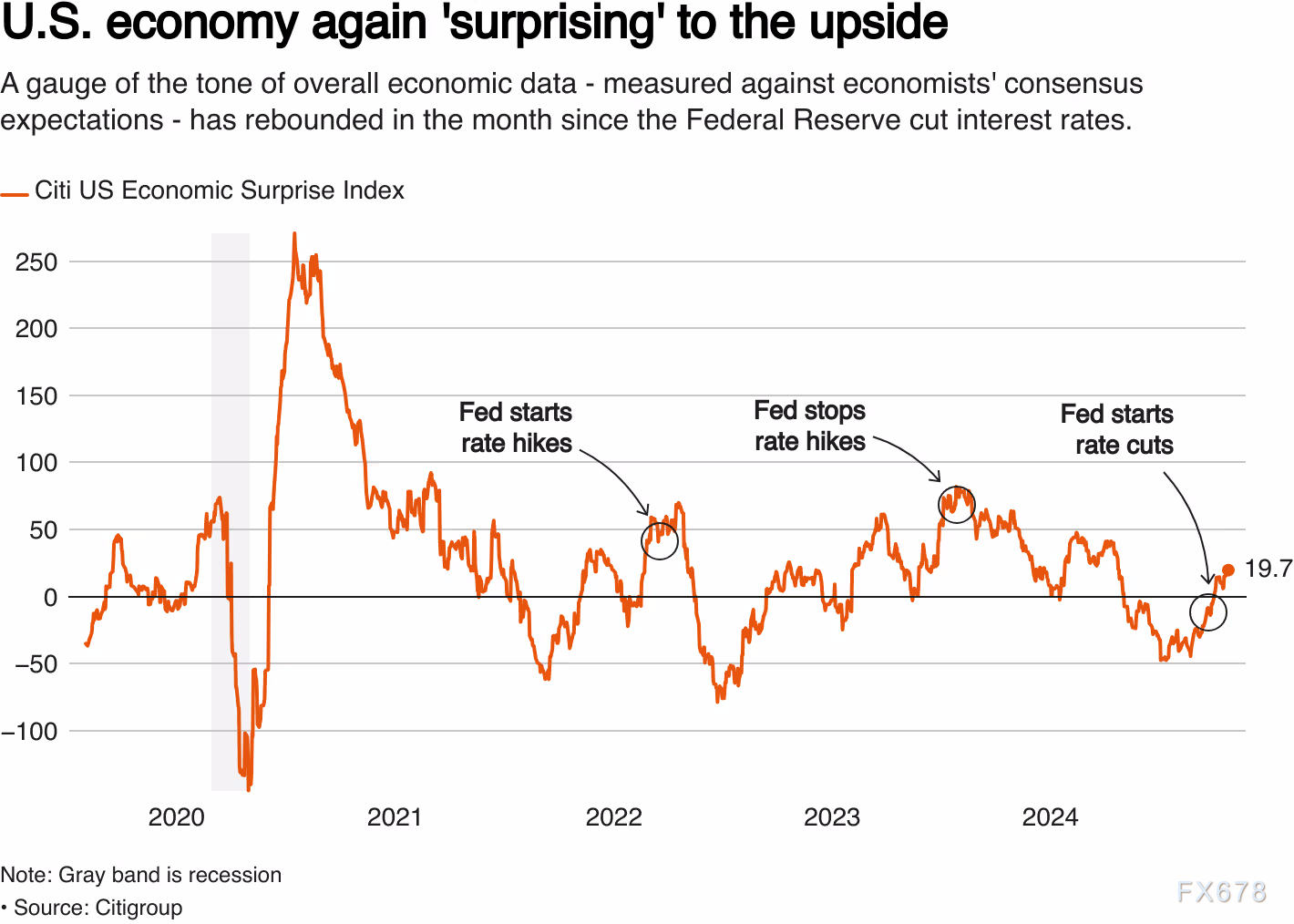

受美国经济强劲迹象的推动,人们预期其政策可能会推迟降息,美元兑一篮子主要货币创下两年半以来的最大单月涨幅。

美元指数在 10 月份攀升了 3.6%,达到 104.46,这是自 2022 年 4 月以来的最大单月涨幅。美元指数周一高位震荡,收报104.31点,接近收平。

大多数分析师认为,市场越来越多地消化了共和党大获全胜的可能性,即特朗普赢得总统大选,其政党控制国会参众两院。

投资者目前正在关注本周的美国 10 月就业报告,该报告可能会受到波音公司罢工和袭击美国东南部的两次飓风的影响。

本周还将公布欧洲和澳洲的通胀数据、美国的国内生产总值数据以及中国的采购经理人指数。

"市场将密切关注更多有关 12 月份情况的迹象。市场将倾听市场对非农就业数据走强的反应。这取决于美联储的反应功能,"BNP Paribas Asset Management外汇投资组合经理Peter Vassallo说。

他提醒说,距离美国大选还有一周时间,像周一这样平静的日子可能不是常态,因为如果本周的经济数据出人意料,而流动性不足又夸大了市场走势,那么 "也有可能出现一些不相关的剧烈波动"。

美债收益率触及三个月高点

美国公债收益率周一触及三个月高点,因风险情绪改善,华尔街股市在本周重要科技财报公布前上涨;而政府拍卖疲软凸显了下周美国总统大选前的需求疲软。

美国两年期债券和 30 年期债券的收益率攀升至约三个月最高。

AmeriVet Securities美国利率策略主管Greg Faranello表示:"债券市场警戒员再次崛起,就像2023年10月那样。"他指的是投资者抛售债券以抗议大规模财政支出,从而推高收益率。"他们现在有一个窗口,(正在)抓住它。风险正在积聚。若干年后,这已经不是同一个债券市场了。"

分析师表示,鉴于本周和下周将有一系列事件发生,周一美国两年期和五年期公债拍卖需求疲软也在情理之中。随着周二美国七年期公债的出售,更多的公债供应将到来,周三将发布再融资公告。

美国 10 年期国债收益率周一盘中跳升至 7 月 11 日以来的最高点,报 4.3% ,尾盘上涨 4.4 个基点,收报 4.274%。

美国 30 年期债券收益率周一盘中触及 7 月初以来最高点 4.555%,尾盘报 4.524%,上涨 2.4 个基点。

实盘股票配资是一种融资方式,允许投资者使用借入资金购买股票。配资平台充当中间人,为投资者提供杠杆,通常为 1:2 或 1:3。这意味着投资者可以购买价值高于其账户余额的股票。

美国五年期国债收益率也升至三个月高点,尾盘报 4.105% ,上涨 5.3 个基点。

反映美联储利率走势的美国两年期国债收益率周一飙升至 8 月初以来的最高点。尾盘报 4.133%,上涨了 3.5 个基点。

本月公债收益率跳涨,原因是交易员认为美国经济走强和美联储不那么鸽派。共和党前总统特朗普将在 11 月 5 日的总统大选中获胜的猜测升温也加剧了公债收益率的波动。

至于周五公布的就业数据,近期影响北卡罗来纳州等地区的飓风可能会对数据产生影响。"法兴银行美国利率策略主管Subadra Rajappa说:"考虑到飓风带来的所有波动,我认为市场对数据的反应将会非常有趣。"

路透调查的经济学家表示,预计10月份雇主新增就业岗位12.3万个,失业率可能稳定在4.1%。

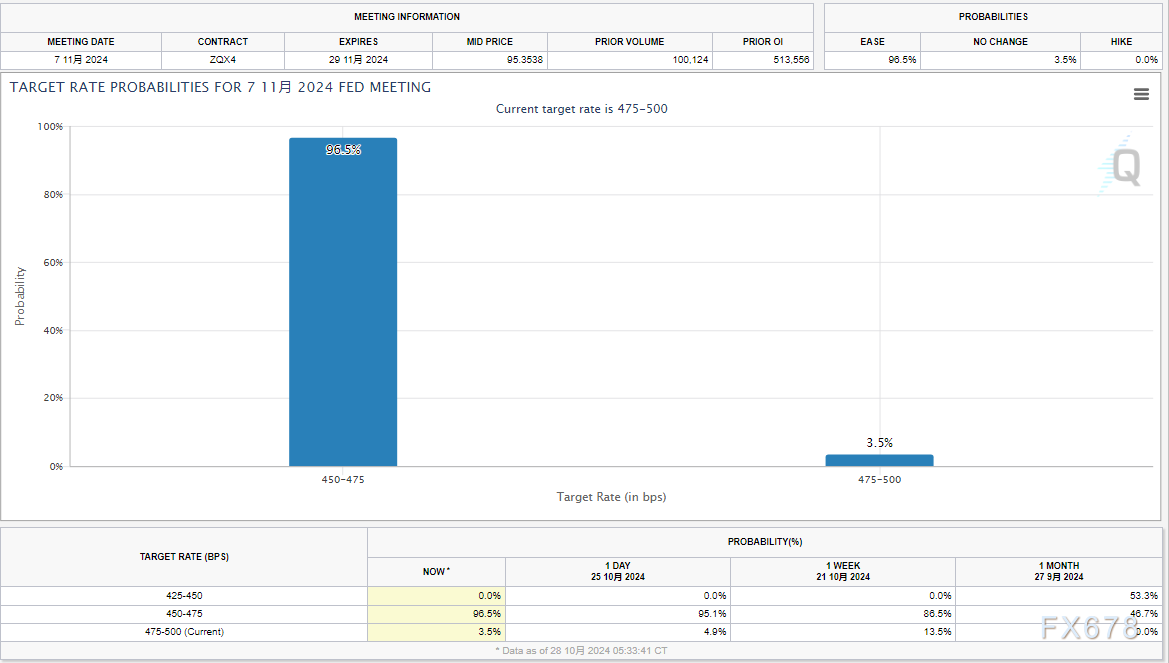

在 9 月份就业报告远强于预期之后,交易商排除了再降息 50 个基点的可能性。根据 伦敦证券交易所集团(LSEG) 的计算,目前市场认为下周降息 25 个基点的可能性为 96.5%,暂停降息的可能性为 3.5%。

利率期货市场预计 2024 年再降息 43 个基点,这种情况表明美联储可能会在 12 月暂停降息。

美联储将于11月6-7日举行政策会议,在美联储官员坐下来决定利率之前的九天当中,将先迎来一系列名副其实的杀手级事件--从关键的就业和通胀数据,到激烈的美国总统选举,都会影响美联储的行动。

但自从9月18日降息后,几乎所有公开演讲的美联储官员都没有事后批评这次宽松政策决定,反而表示,他们对4.1%的失业率和目前接近于FED目标的通胀率感到满意。即使是最鹰派的美联储官员,也暗示支持进一步降息。

旧金山联储主席戴利(Mary Daly)上周表示:“到目前为止,我还没有看到任何讯息表明我们不会继续降低利率。??”

戴利是少数暗示其可能在后续的政策会议上对暂停降息持开放态度的政策制定者之一。但没有任何一位决策者主张11月跳过一次降息。

这并不是说不会有争论,也不是说正反两方会形成五五波。然而自上次会议以来,对政策前景发表实质评论的美联储官员都对进一步降息表示放心。

9月会议发布的最新预测显示,决策者认为,在政策利率达到长期“中性”水准之前,至少还需要降息整整一个百分点。经济预测摘要(Summary of Economic Projections,简称SEP)显示,大多数人认为至少还有两个百分点的降息空间。

美联储决策者本周将可知道其首选的通胀指标最新读数,预计该数据将显示,在基本物价压力犹在的同时,总体通胀率同比料将下降至2.1%。

接下来,是第三季度经济的初步数据,预计第三季GDP环比年率为强劲的3%;还有颇受青睐的劳动力市场指标--9月JOLTS职位空缺,对美联储主席鲍威尔来说,该数据已在逐渐降温。

美国政府也将发布10月非农就业报告,预计该报告将显示就业增长放缓,但由于最近的飓风和波音的员工持续罢工,潜在趋势可能难以从这份报告中解析。

“美联储官员已经指出,由于各种临时因素,未来几个月的数据将变得棘手。”杰富瑞(Jefferies)高级经济学家Thomas Simons在一份报告中写道。“我们看不出美联储有任何理由会在今年剩下的两次会议中跳过一次降息。”

美联储决策者在每次政策会议之前的10天都进入缄默期,如果在此期间出现数据意外,他们将没有机会以某种方式公开引导预期。

但与Simons一样,大多数分析师仍坚定认为下个月降息25个百分点的预期。金融市场的押注也是如此。

然后是11月5日的美国大选。翌日,美联储将召开为期两天的政策会议。

麦格理策略师Thierry Wizman表示,特朗普若胜选,可能意味着美联储将暂停一次--这不是出于任何政治原因,而是Wizman认为,由于特朗普呼吁提高进口关税、打击移民和降低税收,金融市场将以大幅调升通胀预期来做为反应。

北京时间07:15证券配资网站 ,现货黄金现报2742.51美元/盎司。